资产质量恶化的情况下,任职多年的副行长被查,湖北银行可以说是雪上加霜。

文/ 郜融莲

出品/ 投研观察

近期,中央纪委国家监委网站发布公告显示,湖北银行党委委员、副行长文耀清涉嫌严重违纪违法,目前正接受湖北省纪委监委纪律审查和监察调查。据了解,文耀清自2012年2月起担任湖北银行党委委员、副行长一职,至今已有8年多的时间。

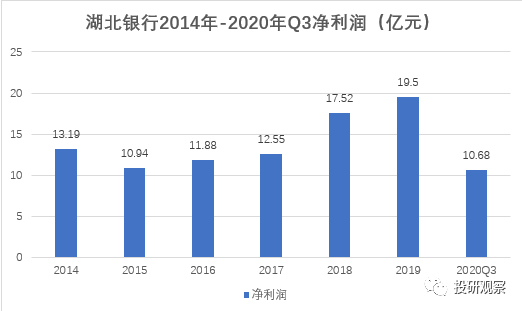

今年年初疫情的核心区域便是湖北武汉,这对于湖北银行也造成了不小的打击。三季报显示,今年前三季度,湖北银行实现净利润10.68亿元,同比下滑36.72%;不良率再创新高为2.65%。

值得一提的是,湖北银行在2015年年报中便提出了“先启动H股IPO,待A股IPO申报路径通畅后再择机回归A股”的上市愿景。2018年年报中五年发展目标再次提及“五年上市”。

但从目前来看,除高管被查暴露的内控管理问题外,湖北银行还面临较大的业绩压力。上市计划或因疫情原因再次搁浅。

金融反腐持续发力,元老级副行长被查

11月9日-11月15日,中央纪委国家监委网站发布数据表示,共有15人被调查、20人被处分,其中便包括湖北银行的副行长文耀清。

据公开资料显示,文耀清是湖北当阳人,2010年12月加入湖北银行担任行长助理兼宜昌分行行长;2012年2月起担任湖北银行党委委员、副行长,至今已有8年之久。

2010年初,在武汉打造区域金融中心的大背景下,湖北省委、省政府决定在原宜昌、襄阳、荆州、黄石、孝感五家城市商业银行的基础上,采取新设合并的方式组建湖北银行。

2010年12月24日银监会批复同意筹建,2011年2月27日,湖北银行正式成立,目前注册资本68.50亿。从文耀清的从业履历来看,湖北银行筹建之初,文耀清就进入该行任职,可谓是湖北银行管理层中的元老级人员。

在入职湖北银行之前,文耀清还曾在多家银行担任要职,如:建行三峡分行东山支行行长,招行宜昌支行行长、宜昌银行行长和党委副书记等职位。

作为打好防范化解金融风险攻坚战的收官之年,年初的十九届中央纪委四次全会公报提出,要“深化金融领域反腐败工作”。

在2020年金融街论坛上,中国银保监会副主席梁涛指出,“要全面加强金融系统党的领导和党的建设,推动完善公司治理机制。加大金融反腐力度,严厉打击风险背后的利益勾结和关系纽带。”

除文耀清之外,10月以来,至少还有3位国有大行高管被查。主要有农业银行榆林分行原党委书记、行长高卫东,工商银行私人银行部原党委委员、副总经理徐卫东,农业银行白银分行原党委书记、行长刘兴富等人。

同时,政策性银行和股份行也有人被查,据中央纪委国家监委10月16日消息,中国农业发展银行梧州分行党委书记、行长汤松涉嫌严重违纪违法被调查。股份行方面,浙商银行资本市场部副总经理邹建旭,中信银行济宁分行原党委书记、行长王中兴被查。

此次高管被查对湖北银行IPO有何影响,《投研观察》就此问题发函询问了该行,但截至发稿,暂未收到该公司的回复。

不良率飙至2.65%,资产质量持续恶化

湖北银行地处今年年初新冠疫情的核心区域,经营状况也受到了一定的影响。据三季报显示,截至今年9月末,湖北银行实现净利润10.68亿元,同比下降36.69%,下滑幅度较大。

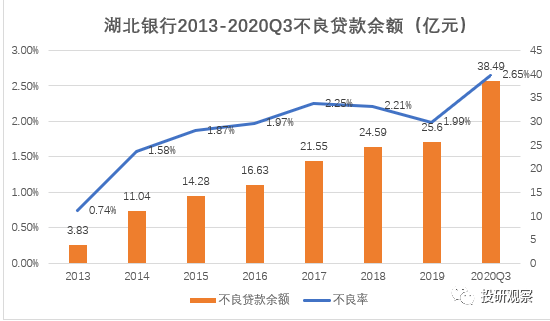

资产质量方面,今年三季度末,湖北银行不良贷款率再创新高,直逼2.7%,较年初上升0.66个百分点;不良贷款余额38.49亿元,较年初上升50.35%。

值得一提的是,湖北银行的资产质量早就开始恶化了。

公开资料显示,2013年末,湖北银行的不良贷款率只有0.74%;到了2014年便增长了一倍还多至1.58%;2017年,这一指标便突破了2%的大关,直到2019年才微降至1.99%。

具体而言,2013年-2020年前三季度,湖北银行不良率分别为0.74%、1.58%、1.87%、1.97%、2.25%、2.21%、1.99%和2.65%;同期不良贷款余额分别为3.83亿元、11.04亿元、14.28亿元、16.63亿元、21.55亿元、24.59亿元、25.6亿元和38.49亿元。

湖北银行不良率一路猛增的原因与其贷款投向有一定的关系。

据年报显示,2019年。湖北银行贷款投向的行业主要为房地产业、批发零售业、建筑业、制造业以及水利环境和公共设施管理业,在总贷款中的占比合计为59.31%。

其中,房地产业、建筑业贷款及住房按揭贷款在总贷款中合计占比为34.66%;此外,非标投资也主要投向房地产行业。中诚信国际在评级报告中表示,该行房地产相关行业风险敞口较大,近年来宏观调控政策持续,房地产行业风险应保持关注。

为了稳定资产质量,湖北银行加大不良贷款处置力度,仅2019年便累计处置不良贷款26.7亿元,其中现金清收3.4亿元,核销9.73亿元,重组盘活5.8亿元,批量转让 7.73亿元,接收方为四大资产管理公司和湖北地方资产管理公司,以物抵债0.04亿元。

值得注意的是,在关注贷款方面,截至2019年末,该行关注贷款余额为64.31亿元,在总贷款中占比5.01%,以逾期贷款、展期等重组贷款以及客户经营出现风险但尚未逾期的贷款为主。

IPO计划成业绩“魔咒”?或将再度搁浅

值得一提的是,截至目前,湖北省仍未有一家银行成功上市。而湖北银行早在2015年便公布了上市的意向,至今仍未有行动。2015年,湖北银行在年报中披露了上市意图,并与股东初步达成“先启动H股,再择机回归A股”的共识。

然而,上市就好像是一个魔咒,念出了咒语后该行的业绩增速便陷入低谷。2014年-2017年,湖北银行的归母净利润分别为13.19亿元、10.94亿元、11.88亿元和12.55亿元。

可能是因业绩不佳,2016年、2017年该行对上市工作进展未有进一步披露。

2018年,湖北银行业绩大幅提升,实现净利润17.52亿元,同比增速高达39.65%。得益于此,湖北银行再次提出上市计划,在年报中表示了其“12345”五年发展目标:一年调整、两年晋位、三年赶超、四年达标、五年上市。

然而,据其2019年年报显示,2019年全年,湖北银行实现净利润19.5亿元,同比增长11.32%增速较2018年下滑。今年受疫情影响,该行的净利润再次大幅下滑。

疫情对湖北银行的影响可能短期内是无法痊愈的。业绩下滑,资产质量恶化的情况下,任职多年的副行长被查,对于湖北银行可以说是雪上加霜。

在如此背景之下,该行的上市进程或将再度受到冲击。对此《投研观察》将持续关注。

0 条评论