文/每日财报 楚风

根据Frost&Sullivan的数据,中国生命科学领域资金投入从2015年的434亿元增长至2019年的886亿元,CAGR=18.8%,远高于全球同期的CAGR=6.7%。

生物试剂处于生命科学研究产业链的上游,具有“卖水人”属性,是高壁垒、高附加值、高毛利的成长性赛道。在生命科学领域的持续投入以及下游市场(创新药,CXO等领域)的快速增长的推动下,上游生物试剂蓬勃发展。

生物试剂指生命科学研究中使用的各类试剂耗材,是生命科学研究的核心工具, 主要包括分子类(核酸、载体、酶等)、蛋白类(重组蛋白、抗体等)和细胞类(细胞系、转染试剂、培养基等)三大类,具有品类繁杂、数量众多的特点,其中分子类占比50%,蛋白类占比30%,细胞类占比20%。进一步细分,酶、抗原/抗体等功能性蛋白是生物科技领域最基础、应用最广泛的产品之一。

2020年,中国生物试剂市场规模约为 159亿元,占生命科学领域研究资金总量的15.7%,2015-2020CAGR=17.2%,保持高速增长,远高于同期全球市场增速。预计中国生物试剂市场未来将继续保持快速增长,2024年有望达到260亿元。

但问题在于,如此庞大的一个市场基本都被占据了。

根据 Frost&Sullivan,我国分子类生物试剂市场规模从2015年的39亿元增长至2019年的69亿元(CAGR为15.8%),预计2024年将达到124亿元。从竞争格局来看,国际头部企业在技术水平和产品管线丰富度上更具竞争优势,品牌影响力大,其中赛默飞、凯杰、Takara、BioRad四家进口厂商2020年市场份额合计超过40%,进口替代空间较大。

国产品牌主要包括诺唯赞、全式金、翊圣生物、爱博泰克、康为世纪等,诺唯赞占比约4%,排名第五,在国产厂商中排名第一。

重组蛋白是运用基因工程(重组DNA或重组RNA)和细胞工程等技术,获得的具有一定功能和活性的蛋白质,在工业领域可被用于生物药、细胞免疫治疗及体外诊断试剂的研发、生产、质控等环节。随着靶向治疗、免疫治疗的兴起和快速发展,对高质量、高批间一致性的重组蛋白的需求持续旺盛,显著推动了重组蛋白行业的蓬勃发展。

根据Frost & Sullivan的数据,全球重组蛋白生物科研试剂市场从2015年的 5亿美元增长到2019年的8亿美元(CAGR为15%),预计2024年将达到15亿美元(CAGR为14%);中国重组蛋白生物科研试剂市场规模从2015年的4亿元增长到2019年的9亿元(CAGR为20%),预计2024年将达到19亿元(CAGR 为18%),增速高于全球。

从市场格局来看,国内重组蛋白科研试剂市场竞争格局较为分散,前五名厂商合计占据约47%市场份额,其中美国 R&D Systems(Bio-Techne 旗下)和 PerproTech 分别占据 19.8%和 16.3%的市场份额,头部市场集中度相对较高,国产厂商义翘神州和百普赛斯紧随其后,分别占据4.9%和4.1%的市场份额,其他国产品牌包括菲鹏生物、傲锐东源、武汉三鹰等,市占率均不到2%。

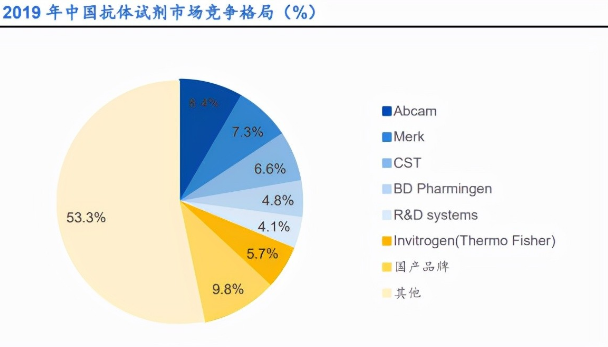

抗体及抗体相关试剂位于生物医药、体外诊断、基础科研等产业的上游环节,是基础生命科学和生物制药研究应用最为广泛的工具试剂。现在来看,进口品牌垄断国内抗体科研试剂市场,国产品牌尚处于起步阶段。

根据Frost&Sullivan的数据,2019年国内抗体科研试剂市场规模为27亿元,其中进口品牌市场份额合计接近90%,Abcam、Merck、CST、Invitrogen(ThermoFisher)分别占据8.4%、7.3%、6.6%和5.7%的市场份额。

国内厂商大多数规模小且品种有限,产品集中在中低端,合计占据9.8%的市场份额,代表公司有菲鹏生物、义翘神州、百普赛斯、金斯瑞、华美生物、博奥森等。

生物试剂行业属于知识与技术密集型行业,产品研发阶段投入较大,通过产品开发建立起来的稳定成熟的技术原理与生产工艺以及对产品性能的控制,赋予上游更高的议价权和更高的产品附加值。几家国产生物试剂企业历年毛利率均超过80%,在整个医疗板块中的盈利能力处于较高水平,因此绝对是一门好生意。

对于中国而言,生物试剂是生命科学领域的“芯”,政策端鼓励解决“卡脖子”的难题,此次疫情凸显本土供应链重要性,上游自主可控是趋势。从目前的情况来看,国产和进口在产品质量方面的差异正逐步缩小,在部分领域或部分产品已达到国际一流水平,而且国产更具成本优势和服务优势。

菲鹏生物是国内IVD上游原材料龙头,2020年以前,公司的抗原抗体诊断酶业务占比合计超过90%,2020年半成品试剂收入占比增加。诺唯赞是国产分子类生物试剂的后起之秀,2018-2020年,其POCT试剂业务持续高速成长,到2020年,公司的POCT试剂销售收入达到5.6亿元,约占其总收入的1/3。

目前诺唯赞和菲鹏生物的主要分子诊断酶在性能上已经达到和进口品牌相媲美的水平,其中Taq DNA 聚合酶、逆转录酶、高保真DNA聚合酶、T4DNA连接酶、UDG酶、荧光素酶等多种酶产品在活性、扩增效率、稳定性增强的特异性等关键性能上可媲美国际领先进口品牌。

义翘神州脱胎于神州细胞,成立于2016年,虽然成立时间较晚,但其技术积累始于2002年,因此在科研用蛋白的领域,义翘神州耕耘较深。据不完全统计,截至2021年10月,公司的各类蛋白在论文中的被引次数已经达到了9983次,涵盖了大部分的生物研究领域。

义翘神州重组蛋白数量更是达到了国际领先水平,公司凭借全面、高效的核心技术平台,在重组蛋白产品种类和覆盖度上具有显著优势。截至今年一季度,义翘神州产品总数达到6256种,高于国际重组蛋白生物试剂领域的领军企业R&D Systems、PeproTech,其中在病毒蛋白、猴蛋白与大鼠蛋白细分重要种属领域分别达到958、421、457种,在全球处于领先地位。

在新冠病毒序列公开后,义翘神州凭借多年来在病毒蛋白领域的研发经验及技术积累,仅用11天时间完成新冠病毒关键蛋白的研发和生产,之后又研发了一系列新冠病毒相关蛋白、抗体和基因试剂,现有200多种新冠突变体蛋白和60 种新冠抗体,满足下游客户抗体、疫苗等效力的研究。

现在来看,疫情或打破进口品牌长期垄断国内生物试剂市场的局面,国产替代有望加速,成为行业发展的主旋律,在此背景下,具备一定实力的本土企业值得长期关注。

0 条评论