出品:每日财报

作者:刘雨辰

2019年三季度之后,二级市场一直表现平平,从12月2号开始,市场进入反弹,上证指数一路高歌猛进。虽然国内投资者大多还处于观望的状态,但北向资金一直没闲着,不断买买买,有钱任性,近两个月净流入了几百亿资金。

众所周知,北向资金的操作对象一直是价值蓝筹股,看来都是巴菲特的粉丝,但很多人为此疑惑,所谓巴菲特式的价值投资在A股到底能赚多少钱?作为定位于公司价值发现者的《每日财报》就带大家来探秘一下事实的真相。

从学会选股开始

提到股市可能是很多人的伤心地,很多人不是套牢就是割肉,但今天要和大家分享的是一种稳健性的价值投资,也就是巴菲特的投资理念。

要想搞清楚这个问题,我们先要明白巴菲特的投资原则是什么。简单来说就是买入盈利稳定向好并且估值较低的公司股票,在股票估值过高时卖出。估值就看市盈率(PE),盈利就看净资产收益率(ROE),其中PE=总市值/净利润,ROE=净利润/净资产。

这样一解释大家很容易就明白了,其实大家根本不需要计算,打开任何一个股票软件,每只股票的指标都已经计算好,直接拿来用就可以。用一个量化的指标衡量就是PE<=20,净资产收益率(ROE)>=20%,总结一下就是“一高一低”,这也是国际上使用最广泛的衡量股票相对价值高低的指标。

具体到我们中国股票市场需要降低门槛,因为完全按照巴菲特的原则,连续十年ROE>20%且PE<=20的公司是几乎不存在的。

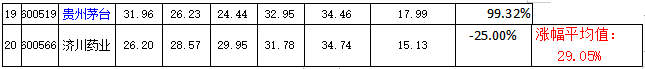

下面《每日财报》给大家选出了最近5年(2014-2018年)ROE>=20%,同时动态市盈率<=20,得到的股票如下:

数据来源:东方财富软件

以上数据说明了什么?

这些数据告诉我们,假设我们在2018年年底有一笔余钱并买入这些股票不动,在2019年我们就可以有平均29.05%的收益率,而且现实中我们稍加选择就会使得收益率更高,因为以上很多周期类下行的股票我们不会买,而这些股票拉低了平均收益率。对比之下上证指数在2019年涨幅约为18.8%(从2440到2900),我们的收益应该远超市场整体水平。

结合这些公司目前的股价,从获取收益大小的角度来看来看,入选的消费类公司大部分能够获得较大的收益,比如我们所熟知的贵州茅台、格力、美的、老板电器和双汇发展。价值投资的选股策略在消费类行业中效果更好,这也是过去几十年巴菲特一直钟爱的行业,这也从侧面反映出价值投资在中国并没有水土不服。

根据《每日财报》的分析,其原因应该是消费类公司的盈利水平(ROE)波动相对较小,因为日常生活所需的消费品是每个人都需要的,销量不会大幅下滑,而且目前我国正处于经济调整期,从投资推动转为消费推动 ,消费品行业整体处于向上发展阶段,作为龙头上市公司自然应该拥有较高的盈利水平。

图表中的医药板块板在2019年走势不佳,其中一个很重要的因素在于医保谈判,关于这个问题我们在新闻上也已经看到,药价大幅下跌,导致医药企业未来的盈利预期大幅下降。比如前一段时间的华东医药和信立泰,包括济川药业都出现杀跌,这是政策性扰动,也从侧面证明了中国股市的政策市特征,如果排除这种不可抗力的侵扰,医药板块中的优质公司也会有不错的表现。

简单总结一下,用以上方法选股,消费类板块最有优势,其中选出了很多大牛股;周期类的股票表现一般,比如钢铁行业、有色金属行业;医药板块需要继续观望,需等到政策风险释放完毕,也就是医保谈判基本结束之后。

时间是价值投资最长情的告白

价值投资最大的迷人之处在于历经时间的洗礼却不会褪色,如果你做短线投机,短期炒作之后股价一落千丈,不会在一个长的时间里一直保持正收益,但价值投资却可以做到。

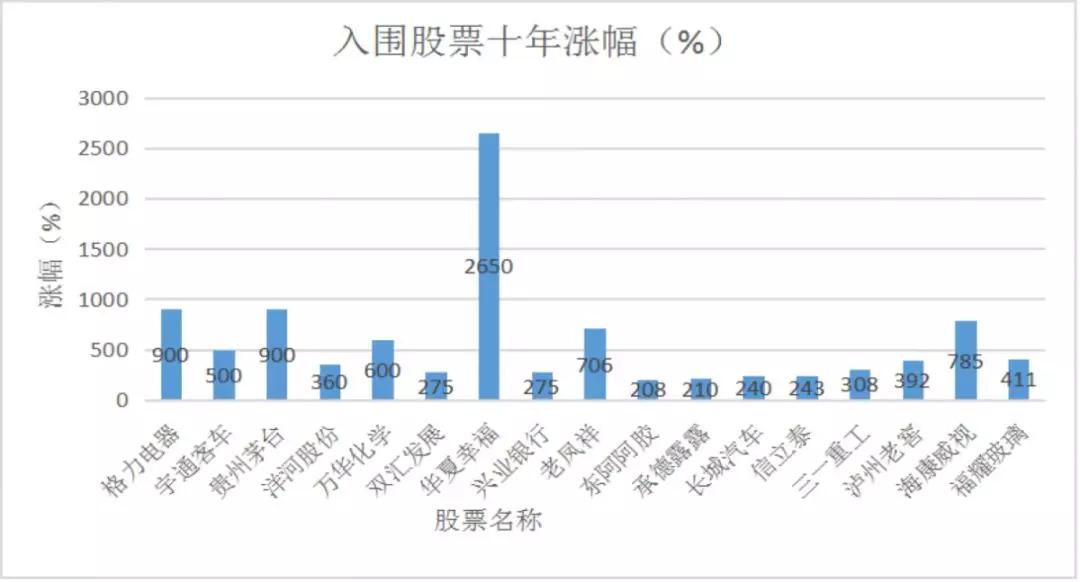

接下来我们把时间拉长,选取连续三年满足平均ROE>=20%,且PE<=ROE的公司,每年统计一次,从2009年-2018年的十年之内入围的公司及次数,然后看一下这些公司在过去十年内产生的收益情况,结果如下图:

上图直观反映了入围公司十年之内的涨幅,也就是说你在2009年买入以上任何一个公司一直拿到现在,就算是前一段时间业绩大幅下滑的东阿阿胶最低也有208%收益。说到东阿阿胶,这里必须提一下另一个投资策略,那就是永远不要把所有鸡蛋放到一个篮子里,一定要分散投资于不同的股票,这也是价值投资的另一个理念。因为不是所有价值投资方法选出的股票会100%上涨,这一点巴菲特也做不到,分散投资可以最大程度的降低波动风险而获取平均收益率。

举个例子,如果有十只股票未来有九支一直上涨,只有一只下跌,如果我们分散投资就会获得整体平均收益率,几乎不会亏损。但如果我们全部买一只股票,那会有10%的可能性买到那只下跌的股票从而大幅亏损。

回到价值投资本身,上述图表中的公司基本都是过去十年内各行业或细分领域的龙头,这也从侧面体现了巴菲特的“护城河”理论:能长期保持高收益的公司,必定有其护城河,其他公司很难撼动它的地位,从而就容易成为行业的龙头。

而这些龙头企业在经济发展低迷期依然保持了较好的盈利水平,充分展现韧性,比如排在前面的格力电器和贵州茅台。以格力电器为例,公司每年都会投入大量资金做研发,让自己的空调始终处于行业领先水平,从而抢占了大部分的市场。而贵州茅台在保证高品质的前提下打造自己的“国酒”品牌,品牌价值成为公司非常重要的竞争力,这就给我们的投资带来启发。未来选择公司一定要选那些具有核心竞争力的企业。只不过个人之前,在犹豫是否要割肉的时候,价值股如破土而出的新芽一步步拔高。

为什么建议大家注重价值投资

我们之前之所以搞短期投机,根源在于A股市场的不健全,包括制度规则和参与者,由此引发出各种短线炒作和内幕交易,营造了一种错误的投资氛围,牛熊市频繁切换。

投资者由于过于注重短期回报,普遍关注股价波动更大的妖股,尤其对于涨停的股票印象深刻,比如之前的东方通信,而对于业绩和股价都相对稳健的价值股可能兴趣不足。

有人统计过每年涨幅排名前五十的股票,发现低市值的小盘股占大多数,这也确实反映了炒作情绪的浓厚,但这些股票被短期炒作之后大多面临大幅回调,甚至可能会出现一地鸡毛。

我们的A股投资者总是过度自信的认为自己不会是击鼓传花的最后一个,结果却是……。

未来随着法律法规不断健全和专业投资者的增加,市场会回归理性繁荣,比如美股长达几十年的牛市,好公司股票一直涨,差公司的股票无人问津最终退市。未来是一个去散户的市场,伴随资本市场的进一步打开,外资不断进入,同时国内的公募基金、保险资金、私募基金都在不断扩大规模,之前以散户为主导的市场一去不复返了,而机构投资者最关注的就是股票的投资价值。他们之间会在无形之中形成共振,都去买好公司股票,致使优质蓝筹股票会一直涨,越涨越买,越买越张,大家可以翻一下股票软件,目前这种情况已经出现,机构重仓的优质股不会有较大幅度的回撤。

基于以上的分析,我们建议投资者以后寻找机构青睐的优质蓝筹股,从另一个侧面来说,这也是一种跟庄,但这种跟庄不会受到大的伤害,因为有价值在下面托底。

(此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。)

0 条评论