弱市能守,牛市稳健,平衡型选手,无惧市场风格切换。

截至2020年10月底,全市场共有7682只公募基金。其中,开放式基金6571只,在这之中,股票型基金1327只,混合型基金3067只,货币型基金333只,债券型基金1681只,QDII基金163只。

除了数量众多,股票型基金和混合型基金的业绩表现也非常抢眼。根据同花顺iFind数据显示,截至2020年11月30日,股票型基金年内收益高达32.24%,混合型基金年内收益高达34.04%。

其中一些资深基金经理管理的基金,业绩更给力了,不少定投这些基金的小伙伴是赚的盆满钵满。

这也体现了优秀基金经理的价值。

再说回现在的行情,今年以来,大A股在震荡中向上攀升。最近,上证指数在3400点附近持续震荡,个股估值分化,行业板块轮动,让很多投资者不知所措。

那么,在这样的市场行情中,如何从繁多的基金中挑选合适的呢?

小编的观点是:选基金就是选基金公司+基金经理。要求基金经理的投资管理经验丰富,业绩也历经牛熊考验。

还要看下基金公司的整体投研实力,是不是注重基金产品的长期投资业绩。毕竟,大树底下好乘凉。

基金经理怎么选?小编首选那些从业时间较长,业绩、投资策略,均历经牛熊考验的。尤其是要能控制回撤、把浮盈真的揣到兜里,老司机更胜一筹。

况且,市场不是只有牛市,还有震荡市、结构市、单边下跌市~综合来看,投资老司机更有胜算。

基金怎么选?简单总结下,一共这么3个关键点:

第一,要求基金经理从业经验丰富;

第二,业绩历经牛熊考验;

第三,所在基金公司投研实力强劲。

符合上面的三个条件的基金经理,可谓凤毛麟角。今天,我们先分析其中一位,中欧基金的王健,人称“稳健女神”。

第一,一位17年投资老司机。

先看王健的从业经验,根据数据显示,王健拥有17年证券从业经验。

(数据来源:iFinD;截至2020年11月30日)

细分来看,王健是2003年入行做研究员的。从医药研究员做起,再到2009年担任基金经理,开始管理基金产品,王健未曾有停歇过。

不知不觉,从2003年到2020年,王健的投研之路已经走过17年,管理基金产品也长达10年之久。

目前,全市场1500位权益基金经理,投资经验近10年的仅100余位,王健是这百位权益老将中的佼佼者。现在,王健还担任中欧基金投资研究部成长组投资总监。

第二,在管基金大赚100%以上。

王健的任职回报咋样?

2015年6月,王健加入了中欧基金。

简单拉了一个表格,在加入中欧基金后,王健管理1年以上的在管基金之中,全部大赚100%以上。

(数据来源:iFinD;截至2020年11月30日)

在中欧基金工作之前,王健在光大保德信基金工作。从任职回报来看,管理1年以上的2只基金,同样回报超过100%以上,非常亮眼。

一只产品任职回报过100%,也许有运气因素,3只产品任职回报同样过100%呢?

一个5年期有运气的因素,两个5年期呢?

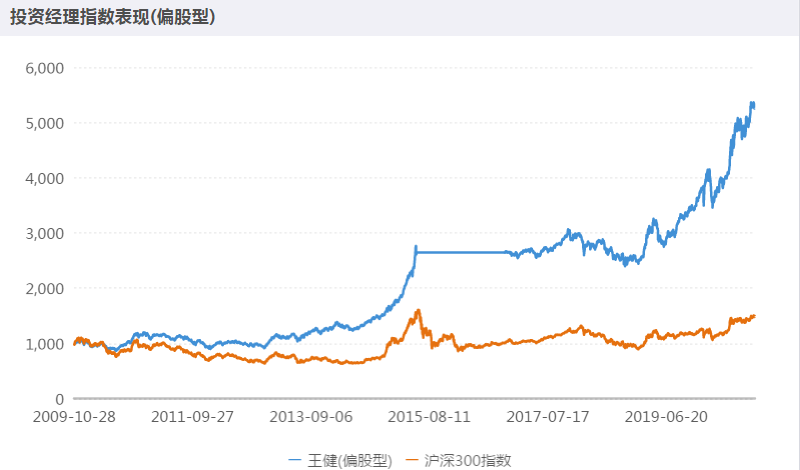

实际上,2009年-2020年,王健管理基金9年有余,期间上证综指年化收益4.95%,偏股混合型基金指数年化收益15.58%,王健管理的基金平均年化收益20.50%,成功穿越市场多次牛熊周期。

(注:数据来自iFinD;截至20201126,历史业绩不代表未来)

显然,王健在管理基金产品中,有自己的拿手绝活。

17年投研中,王健形成了自己的投资风格:坚守价值投资底线,践行低估值成长策略(GARP策略),结合估值与成长匹配的原则进行选股和配置。

GARP策略,是Growth at a Reasonable Price简写,策略核心是“以合理的价格,买入成长型公司”。

这种策略,是一种典型的复合策略。

一般的,在熊市中,一个价值型投资者会做得更好;在牛市中,成长型投资者会做得比预期要好。两者相调和后,GARP策略就可以穿越牛熊,获得持续的回报。

王健的投资特点,也跟大家总结下:

(1)专注低估值成长策略。也就是“价值与成长并重”,以合理价格,买入具有成长性的股票;

(2)持股相对分散。王健在行业配置、市值规模和投资风格都相对均衡;

(3)熊市守正,牛市稳健,回撤较低。

第三,用长期业绩说话的“精品店”。

随着基金理财逐渐被更多人认可,行业也进入成熟发展期。投资基金,除了需要选基金经理,选基金管理人也非常的重要。

在“聚焦长期业绩的主动投资精品店”核心战略引导下,中欧基金始终专注于主动管理这一核心竞争力,注重基本面研究,坚守长期价值投资,为长期稳健的业绩回报奠定基础。过去六年,中欧基金旗下主动股票基金收益率达到231.56%,居行业前列(银河证券基金研究中心,截至2020年6月末)。

也正因为中欧基金对长期业绩和基金精品化的追求,其旗下的基金也受到越来越多机构投资者和个人投资者的认可。

12月初,来自中欧基金、有“稳健女神”之称的王健正在发行新基金——中欧价值成长混合(A:010723),这只基金延续了王健一贯兼顾价值和成长的投资风格,主打“平衡+稳健”,值得小伙伴们在震荡市中重点关注。

0 条评论