报告期内祖名股份的植物蛋白饮品产能利用率在逐年降低

出品|每日财报

作者|淇子

近日,祖名豆制品股份有限公司(下称“祖名股份”)预更新披露了招股说明书,拟中小板上市,公开发行不超过3120万股,占发行后总股本的比例不低于25%。

据《每日财报》了解,祖名股份专注于豆制品的生产和销售,目前主要生产和销售生鲜豆制品、植物蛋白饮品、休闲豆制品等三大主要系列。作为典型的家族企业,公司实际控制人为蔡祖明、王茶英和蔡水埼,三人共实际控制了公司73.8%的股权。

值得注意的是,祖名股份早在2013年就曾谋划上市,然而一波三折,这次已是第三次A股IPO。在产能利用率持续下滑,业务收入严重依赖江浙沪的背景下,祖名股份仍欲IPO募资扩产。此外祖名股份偿债能力也十分堪忧。

IPO之路一波三折,利用率下滑却欲募资扩产

《每日财报》注意到,早在2013年,浙江省环保厅就表示祖名股份进入上市环保核查公示阶段。当时,纳入环保核查的除祖名股份外,还有安吉祖名一家子公司,另一家子公司杭州祖名由于从事销售业务,未纳入核查。

据2013年的招股说明书,祖名股份计划募集资金总额为2.8亿元,分别投向“年产50000吨豆制品生产线技改扩建项目”、“研发检测中心建设项目”和“营销网络建设项目”。

不过,2013年祖名股份冲刺IPO计划未能成功。随后公司在2016年3月正式挂牌新三板,成为当时新三板豆制品第一股。

此后于2019年3月正式摘牌,欲再冲A股,2019年7月5日,祖名股份再次启动IPO,仍然未能如愿。所以算上这一次,祖名股份已经是第三次申请上市了,与第二次IPO募集资金金额和用途相同。

此次招股书显示,祖名股份拟公开发行新股不超过3120万股,发行数量占发行后总股本的比例不低于25%,预计募集资金总额为4.27亿元。其中,3.62亿元投入到位于浙江安吉的年产8万吨生鲜豆制品生产线技改项目;0.65亿元投入到豆制品研发与检测中心提升项目。

《每日财报》注意到,证监会重点关注了祖名股份存在的两大问题:募投项目的合理性和高额的短期借款。

之所以关注募投项目的合理性可能和公司部分产品的产能利用率直接相关,报告期内祖名股份的植物蛋白饮品产能利用率在逐年降低。

招股书显示,2017年到2019年,植物蛋白饮品产能利用率分别为94.66%、85.33%、79.41%,生鲜豆干和休闲豆制品的产能利用率虽保持上涨,但也长期低于90%,按常理来推断并没有扩产的必要性。

证监会也在此前下达的反馈意见中指出,要求公司补充披露:公司现有产能及募投项目是否符合《产业结构调整指导目录》要求,是否属于限制类或淘汰类产能。

9成收入来自江浙沪,偿债能力堪忧

财报显示,2017年-2019年,祖名股份的营收分别为8.62亿元、9.39亿元、10.48亿元,年均复合增长率为10.2%,对应净利润分别为4149万元、6394万元和9017万元,报告期内保持较高的增速。

但值得注意的是,受产品销售半径的影响,祖名股份的销售区域主要位于江浙沪地区。招股书显示,公司的经营区域仍以长三角地区为主,过去三年,浙江、江苏和上海三个地区的销售收入之和占到了公司总收入的95%以上。

而这些区域都存在割据一方的地方企业,在生鲜豆制品领域,祖名股份主要竞争对手有上海清美绿色食品(集团)有限公司、杭州鸿光浪花豆业食品有限公司、南京果果食品有限公司、苏州金记食品有限公司等地方龙头豆制品企业。

在植物蛋白饮品领域,祖名股份的竞争对手除地方企业还包括维他奶、达利食品两大上市公司。综合来看,祖名股份的利润空间存在被压缩的可能。

此外,祖名股份的业绩虽然持续增长,但其却存在不小的债务压力。截至2017年末、2018年末、2019年末,祖名股份的流动资产分别约为3.29亿元、3.13亿元、3.07亿元,流动负债分别为3.73亿元、5.01亿元、3.45亿元。这也意味着,近三年祖名股份的流动负债一直都远高于流动资产。

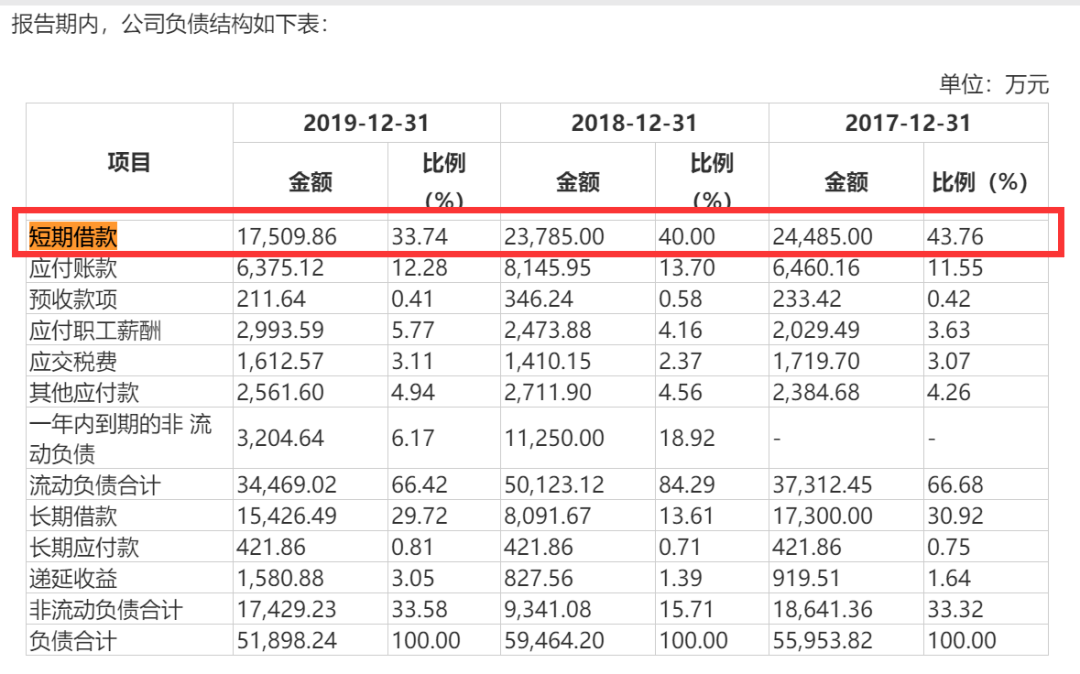

招股书披露,报告期各期末,公司短期借款分别为24,485.00万元、23,785.00万元和17,509.86万元,一年内到期的长期借款金额分别为11,250.00万元和3,204.64万元,报告期各期财务费用金额为2000万元左右,短期偿债压力较大。

从偿债能力指标来看,祖名股份也和同行公司差距甚远,以流动比率为例,2017-2019年,公司的流动比率分别为0.88、0.62、0.89,而同行业可比公司的平均值分别为2.80、3.19、3.85。

祖名股份表示,由于公司融资渠道相对有限,扩大生产经营的资金主要来自于向银行的借款,从而使得公司流动性负债高于同期流动性资产,流动比率和速动比率小于1,并低于同行业平均水平。

0 条评论